江蘇漢邦科技股份有限公司(下稱“漢邦科技”)將于2025年2月21日接受上交所上市委的審議會議。該公司擬在科創板上市,保薦機構為中信證券,審計機構為天健會計師事務所(下稱“天健所”)。

違規審計,天健所及其25名會計師近日被處分,漢邦科技多項財務數據被問詢

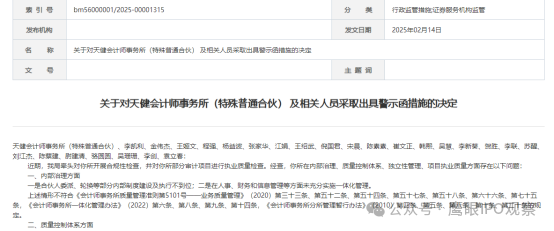

2月14日,浙江證監局網站發布了《對天健會計師事務所(特殊普通合伙) 及相關人員采取出具警示函措施的決定》,天健所及其25名會計師被浙江證監局集中處分,經浙江證監局檢查發現,天健所在審計8家浙江上市公司時均存在不同程度的違規問題,違規面積之大、參與人員之多令人震驚。

天健所對漢邦科技審計時在審計底稿、風險評估程序、存貨及減值、其他應收款、研發費用核算、銀行函證等方面是否完全合規;天健所及其眾多注冊會計師被浙江證監局處分對公司上市進展有何影響等問題,該公司沒有回復經濟導報記者2月17日的采訪提問。

公開信息顯示,在漢邦科技上會前,上交所曾對該公司的多項數據的真實性進行了問詢,包括收入確認、研發費用、存貨、銷售費用、應收賬款、毛利率、固定資產及在建工程等。

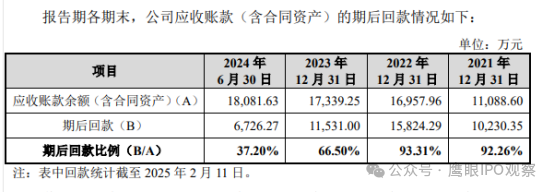

漢邦科技《審核中心意見落實函的回復》顯示,2023年度,該公司應收賬款期后回款率僅為66.5%,遠低于2022年的93.31%、2021年的92.26%。對于2023年度數據的顯著異常,其沒有進行詳細解釋。僅表示是由于“客戶出于資金周轉籌劃、內部審批流程等原因回款較慢;部分未到期的質保金未達到支付時點”。

漢邦科技在申報材料中表示,2022 年,大分子藥物市場發展勢頭強勁,公司預判大分子分離純化設備市場需求將持續增長,疊加當期國際物流不暢與國內生產運輸受到一定影響的因素,部分大分子類的原材料供不應求,價格波動較大,為了降低供應鏈風險和鎖定價格,公司提前超額儲備了大分子類原材料。但因后續大分子藥物市場投融資環境受到沖擊,公司訂單的交付情況不及預期,導致 2023 年末公司長庫齡原材料余額明顯增長。

但2023年后,該公司前期超額儲備的大分子類原材料是怎么處理的,是已經低價處理掉還是進行了大幅度減值,但原材料仍放在公司倉庫?其對此也沒有詳細說明。

申報材料表示,對于 2024 年 6 月末的 1 年以上的原材料中尚未消耗的部分,該公司結合在手訂單及預測 2025 年新簽訂單情況,考慮相關訂單的產品需求及預計配置,優先消耗長庫齡原材料。

優先消耗長庫齡原材料是否會影響產品質量,客戶是否知情并認可?該公司亦沒有解釋。

對于未來的前景,該公司表示,2022年以來,我國生物制藥領域投融資熱度下降,部分生物藥企業融資難度提升,在外部融資環境不樂觀的情況下,生物藥企業研發和固定資產投入更為謹慎,加之新藥研發的周期較長,短期內生物醫藥行業的固定資產投入存在下降風險,對發行人大分子藥物分離純化設備的需求也可能有所下降。

在此大背景下,該公司繼續大規模增加產能能否成功消化,上市后凈利潤會否出現大幅下滑,對投資者的風險提示又是否充分呢?

上會稿顯示,報告期內,該公司銷售費用分別為4378.14 萬元、5201.42 萬元、6941.23 萬元、 3460.58 萬元。其中,業務招待費分別為615.73萬元、914.15萬元、1333.95萬元、524.76萬元,占銷售費用比例分別為 14.06%、17.58%、19.22%、 15.16%。

該公司表示,業務招待費主要內容包含:在商務拜訪、業務洽談、客戶來訪等活動發生的餐飲及招待費、交通住宿等支出,由員工自行墊付后進行報銷或者其直接支付的招待款項、直接采購煙酒、禮品用于招待。

對于如何辨識是正常的業務招待、送禮,還是商業賄賂,該公司也沒有進行說明。

deepseek怎么看?

過會存在較大不確定性,監管層將關注公司財務數據真實性

deepseek預測,漢邦科技能否順利過會存在較大不確定性。其面臨的專利糾紛、業績增長放緩、募資計劃合理性、研發投入不足等問題可能成為審核的重點關注事項。盡管該公司在行業內具有一定的市場地位,但上述風險因素可能對其過會產生不利影響。最終結果還需等待上交所上市委員會的審議決定。

deepseek給出了漢邦科技6條風險:

1. 專利糾紛風險

漢邦科技目前面臨多起專利侵權訴訟,主要涉及國際巨頭Cytiva的專利侵權指控。其中“柱裝填方法”專利侵權案件、“分離介質漿料罐”專利侵權案件仍在訴訟中。該公司表示,上述爭議或糾紛的訴訟或仲裁結果對公司不利,公司的經營業績、財務狀況可能受到不利影響。

2. 業績增長與財務風險

漢邦科技的業績雖然呈現增長趨勢,但增速可能放緩。2021年至2023年,其營業收入分別為3.21億元、4.82億元和6.19億元,凈利潤分別為486.17萬元、3855.96萬元和5149.75萬元。然而,2024年上半年營業收入為3.29億元,占2023年全年的53%,顯示下半年業績增長壓力較大。此外,該公司應收賬款高企,逾期比例較高,可能對現金流和盈利能力造成不利影響。

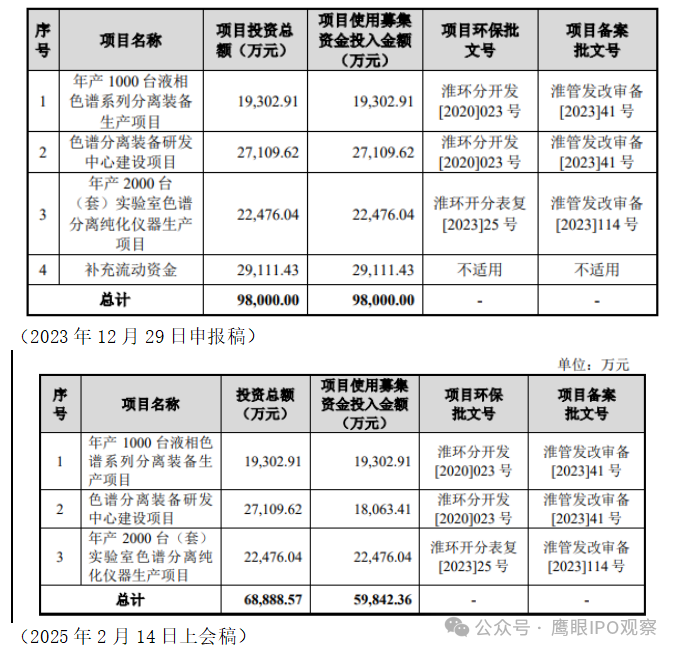

3. 募資計劃與產能消化

漢邦科技最初計劃募資9.8億元,后縮減至5.98億元,刪除了補充流動資金的2.91億元。募資主要用于擴產項目,包括年產1000臺液相色譜系列分離裝備和2000臺(套)實驗室色譜分離純化儀器。然而,該公司2023年生產級小分子液相色譜系統銷量僅為221臺,大分子層析系統銷量為218臺,擴產后的產能消化存在較大不確定性。

4. 研發投入與行業競爭力

漢邦科技的研發投入率低于行業平均水平,2021年至2023年研發費用率分別為6.88%、6.02%和6.01%,而同行業可比公司平均值分別為10.10%、9.89%和10.45%。研發投入不足可能限制其技術創新能力和長期競爭力,尤其是在技術密集型的制藥裝備行業。

5. 行業前景與市場地位

漢邦科技以色譜技術為核心,主要服務于制藥和生命科學領域。2023年,其在國內小分子液相色譜設備市場占有率為12.7%,排名國產第一;在大分子藥物分離純化設備市場占有率為8.8%,排名第三。盡管行業前景廣闊,但市場競爭激烈,且下游生物醫藥市場需求波動可能對公司業績產生影響。

6. 審計機構天健所被處罰的影響

雖然搜索結果未直接提及天健所被處罰對漢邦科技的影響,但審計機構的信譽問題可能引發監管層對漢邦科技財務數據真實性的關注,增加過會的不確定性。

(大眾新聞·經濟導報記者 石憲亮)

|